仮想通貨の税金ってどれくらいかかる?

「雑所得」って税率ヤバいの?

初心者にも分かるように教えてほしい!

上記のような質問に答えます。

この記事の内容

本記事では仮想通貨の納税方法を分かりやすく解説しています。

結論、たとえば仮想通貨投資で4,000万円儲けた場合、約半分の2,000万円を納税する必要があります。

納税額は税制やルールで決められていて、仮想通貨で得た利益は「雑所得」の「総合課税」に該当します。

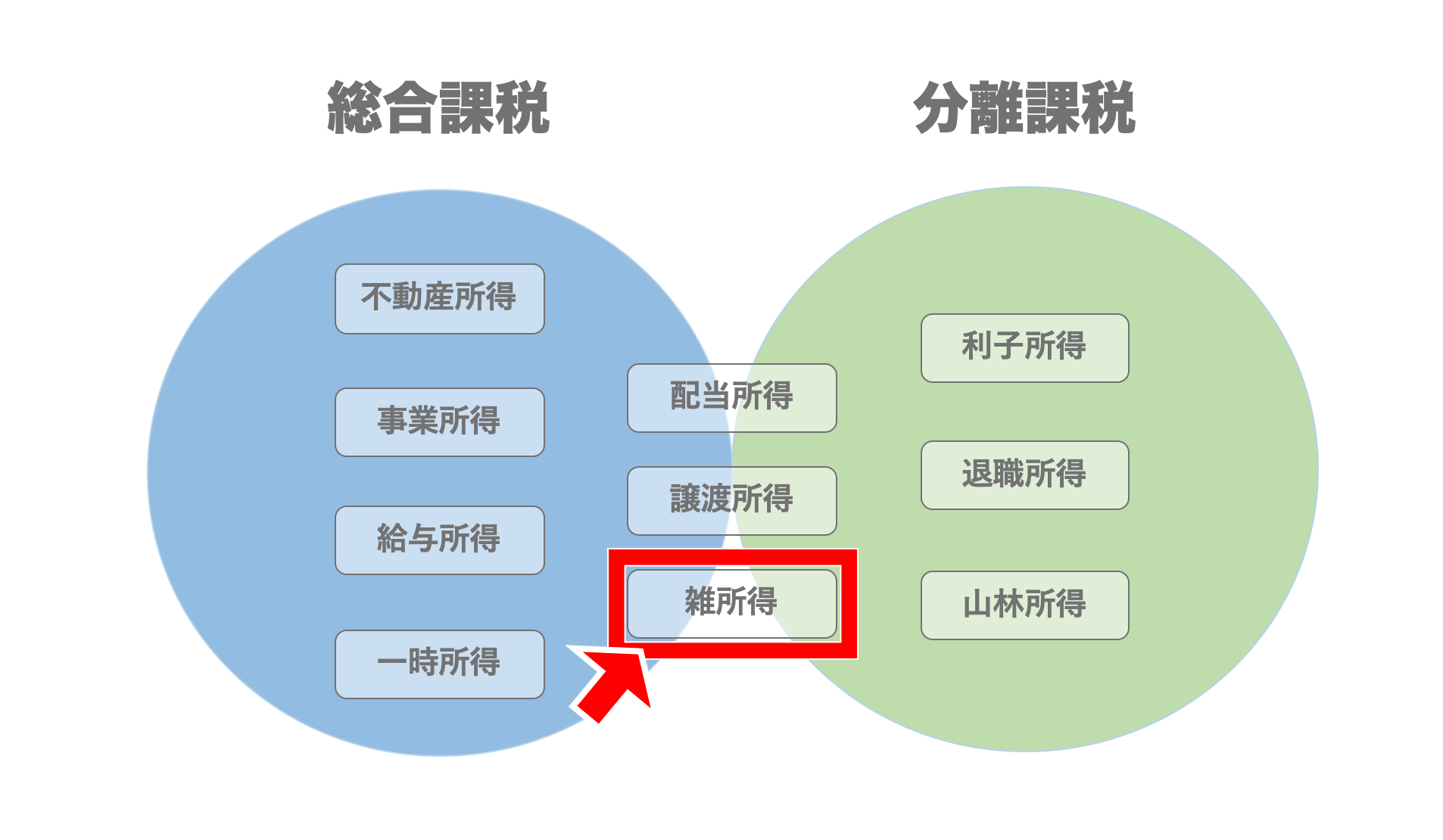

所得の種類と課税方法

所得の種類と課税方法は上記の通り。

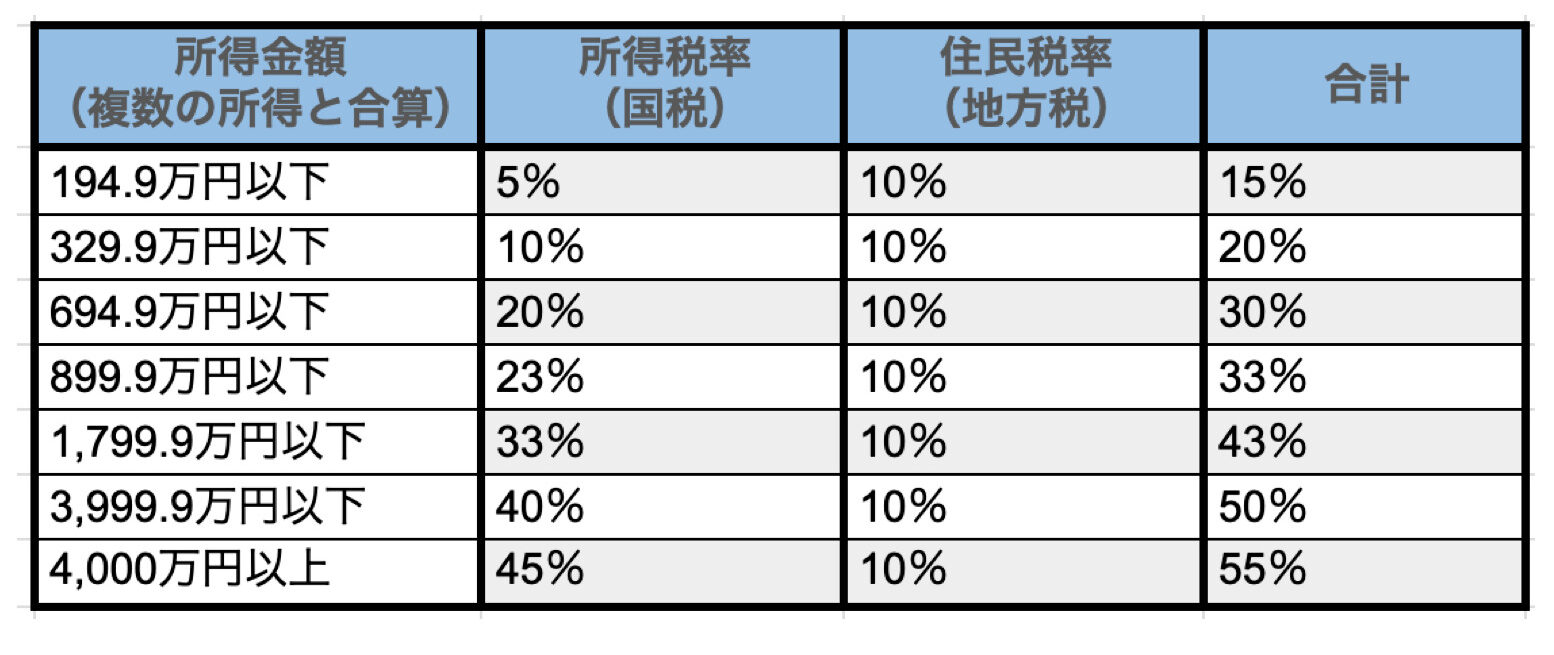

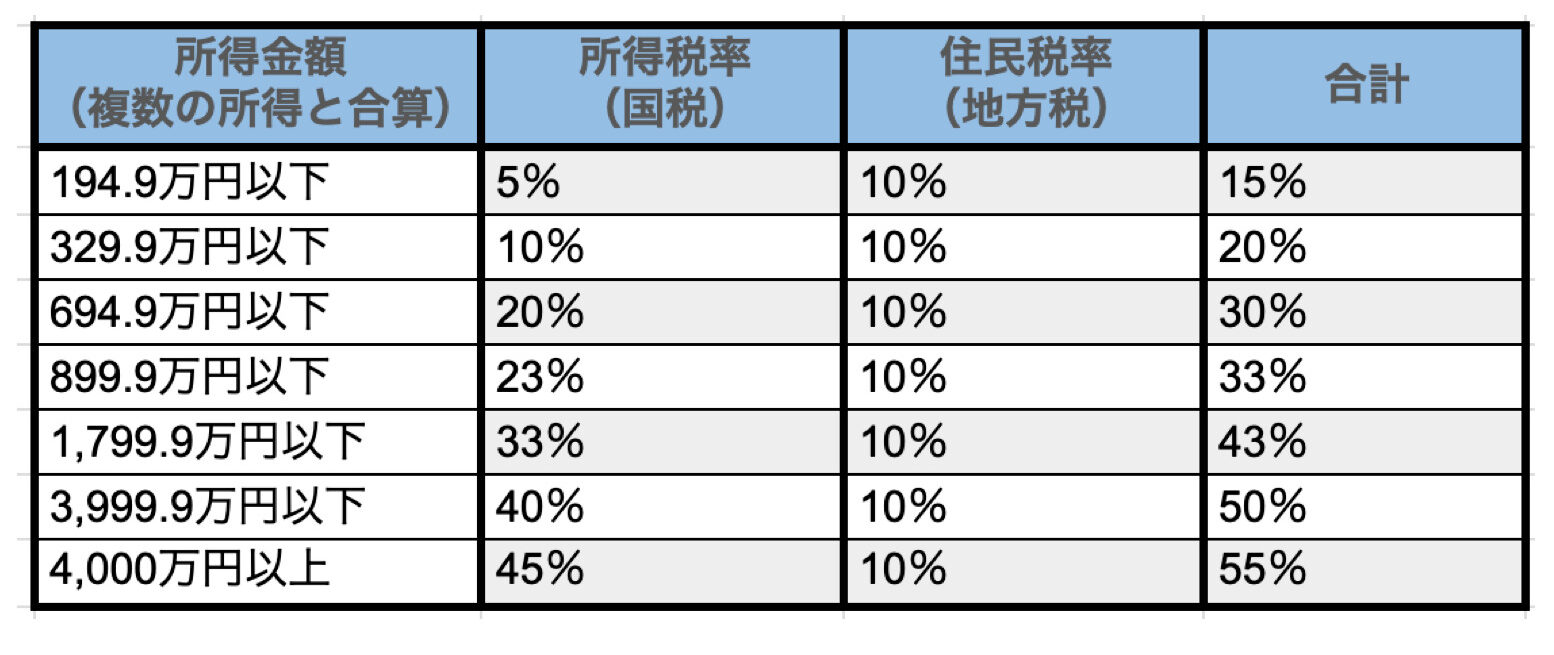

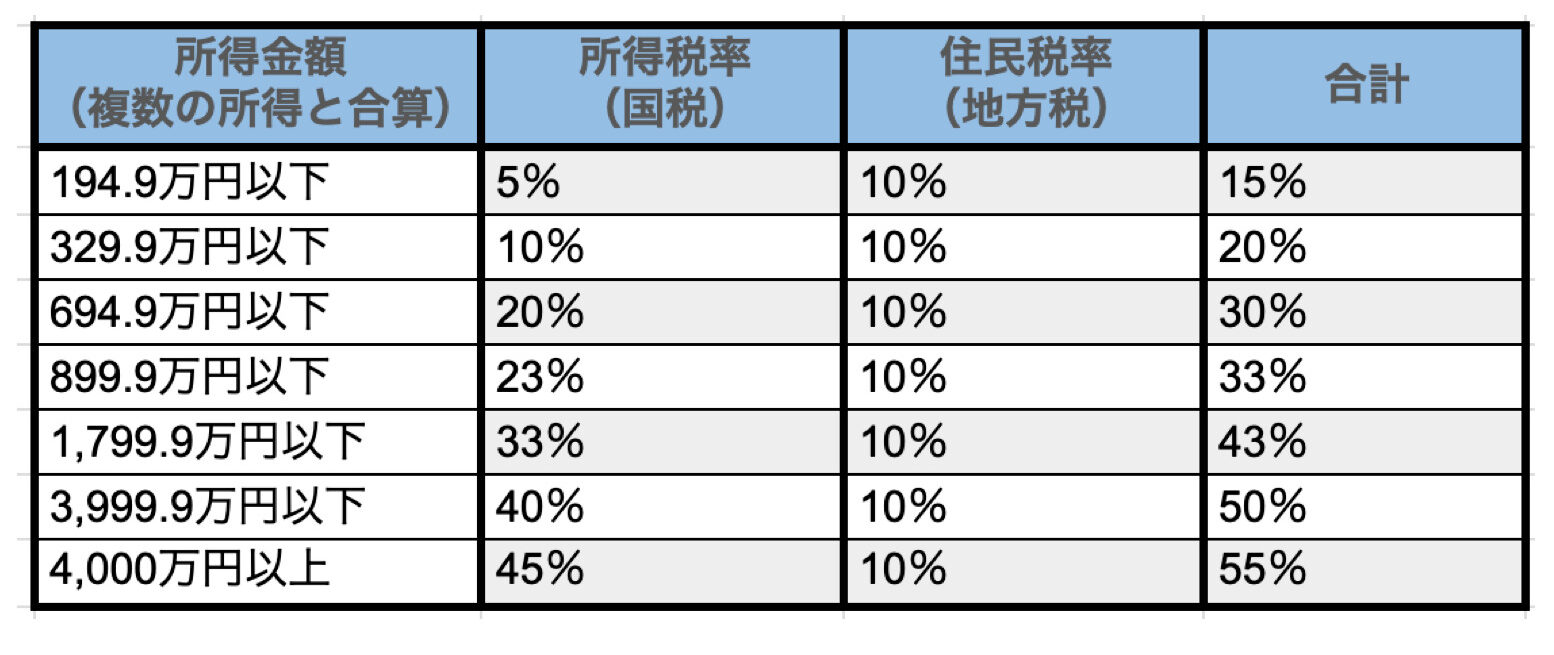

【所得別】年収−控除の税率

確定申告の納税額は上記のような税率で決まります。

仮想通貨は価格変動が激しいので大きな利益をゲットできるチャンスがあります。でも、仮想通貨の税金に関する知識が乏しいために損する人が多いのも事実。最悪、税金が払えずに破産する悲惨なケースも。

ちなみに仮想通貨をまだ持ってない人は下記記事をどうぞ。

-

-

【初心者】仮想通貨投資の始め方を5ステップ解説【100円単位】

続きを見る

とにかく、仮想通貨の税金の種類や税率を早く知りたい!という人は【雑所得】仮想通貨にかかる税金の税率は?→最大55% へどうぞ。

それでは行ってみましょう!

仮想通貨で損益が発生するタイミング→4つ【概要】

税金は所得(利益)に課されるもの。

なので、仮想通貨の損益(損失と利益)が発生するタイミングを理解しておきましょう。

仮装通貨で損益が発生するタイミング

- ①:仮想通貨を売ったとき

- ②:仮想通貨で買い物をしたとき

- ③:マイニング報酬がもらえたとき

- ④:他の仮想通貨銘柄と交換したとき

①〜③は明らかに損益が発生しているので納税が必要だと分かりますが、④のタイミングは要注意。

「他の仮想通貨銘柄と交換したとき」にありがちな誤解

購入した仮想通貨が根上がりしたから…

↓

他の仮想通貨と交換したんだけど…

↓

日本円に現金化してないし…

↓

利益は1円も無いから…

↓

税金なし(誤解)

上記のような誤解で大損することがあります。

実際、2018年の仮想通貨バブルのときに「他の仮想通貨銘柄と交換したとき」に利益が発生するという「知識」がなかったせいで、莫大な税金が課され数千万円もの借金を背負うケースも…。

仮想通貨バブルの納税問題で大損した人の原因やエピソードは下記記事で紹介しているので興味のある方はどうぞ。

-

-

【バレないは嘘】仮想通貨の税金未払い放置で起こること【対策あり】

続きを見る

「仮想通貨で損益が発生するタイミング4つ」を詳しく知りたい人は本記事後半の「仮想通貨で損益が発生するタイミング4つ【解説】」をご覧下さい。

損益発生のタイミングをサクッとおさえたところで、仮想通貨の税金や納税方法について解説して行きますね。

【雑所得】仮想通貨にかかる税金の税率は? → 最大55%

まずは仮想通貨の所得(利益)にかかる税金の「種類」と「税率」について解説します。

結論、仮想通貨の税金は下記のような基礎を理解しておけばOK。

仮想通貨の利益は「雑所得」で課税方法は「総合課税」で課税金額は最大55%。

税金や税率について何となくイメージができたら、実際の計算は仮想通貨専用の計算ソフトを利用しましょう。ぶっちゃけ計算方法で悩んでいるヒマがあるなら仮想通貨の損益計算ソフトを利用するのがベスト。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

年間取引件数50件まで無料

年間取引件数50件まで無料 - Gtax (ジータックス)年間取引件数100件まで無料

上記のツールは個人向け無料プランが用意されています。

仮想通貨のウォレットアドレスを入力すれば確定申告に必要な損益計算を一瞬で自動化。

仮想通貨やNFTの税金で悩む時間が超短縮しますね。

とはいえ、何も考えずに計算ソフトを使うのはNG。計算の背景にある税金の仕組みを理解しておくことが重要です。

…というわけで、仮想通貨の税金について深堀りして行きます!

仮想通貨の所得にかかる税金の種類は「雑所得」

仮想通貨の所得にかかる税金の種類は原則「雑所得」に区分されます。

そもそも所得にかかる税金は下記の通り10種類。

仮想通貨取引の利益で生計を立てたり、事業用資産として保有している場合、一部「事業所得」として取り扱うこともあります。

とはいえ、仮想通貨を事業レベルで運用している人はほとんどいないと思うので仮想通貨の所得に関わる税金は「雑所得」という理解で問題ないでしょう。

仮想通貨の所得にかかる税金の「税率」は最大55%

仮想通貨の所得(雑所得)にかかる税金の「税率」は最大55%です。

そもそも所得税の計算方法は「総合課税」と「分離課税」の2つに分けられ、その違いは下記の通り。

- 総合課税:他の所得と「合算」して所得の大きさに応じて課税

- 分離課税:他の所得と「分離」して一定の課税金額を計算する

仮想通貨取引で発生した「雑所得」には「合算」タイプの総合課税が適用されます。

【所得別】年収−控除の税率

総合課税は所得が大きさに比例して税率も高くなる超過累進税率方式(ちょうかるいしんぜいりつほうしき)という仕組みで税率が決まります。税率は最大55%(所得税45%と住民税10%)。

仮想通貨の所得(利益)を計算する方法

仮想通貨で得た所得(利益)の計算方法を確認しましょう。

仮想通貨の所得を計算する方法

- 仮想通貨の所得(利益)の計算方法は2つ:「移動平均法」と「総平均法」

- 仮想通貨の損失は「損益通算」や「繰越控除」ができない

聞きなれない計算方法で分かりにくいと思いますが、少しずつ整理すればOK.。

ちなみに、年間20万円以上の利益が発生すれば確定申告が必要です。

仮想通貨の所得(利益)の計算方法は2つ:「移動平均法」と「総平均法」

仮想通貨の利益を計算する方法は「移動平均法」と「総平均法」の2つがあって確定申告ではどちらかの方法を選択します。

一度選択した計算方法は翌年以降も継続して使用するルールなので注意が必要。各計算方法の特長を解説していきます。

移動平均法

- 移動平均法:仮想通貨の取引ごとに「購入金額」と「数量」の合計金額で価格を計算する方法

- メリット:仮想通貨の取引ごとに計算をするのでリアルタイムの価格が把握できる

- デメリット:仮想通貨の取引を頻繁に行う場合は細かい計算が必要なのでメンドー

移動平均法は取引が少ない人や正しい税金の額を出したい人、年の途中で損益を把握したい人などにおすすめですね。

総平均法

- 総平均法:1年間(1/1〜12/31)に購入した仮想通貨の合計金額をまとめて計算する方法

- メリット:仮想通貨の取引した合計金額を計算するだけなので簡単

- デメリット:計算方法がザックリなので本来よりも多く納税するリスクがある

総平均法はザックリですが非常にシンプルな計算方法です。いずれもメリット・デメリットはありますが、ご自身に合った計算方法を選択する必要があります。

色々な計算方法がありますが仮想通貨初心者には、ぶっちゃけ意味不明かと。そのため計算の仕組みを理解したら損益計算ソフトを利用するのがおすすめ。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

年間取引件数50件まで無料

年間取引件数50件まで無料 - Gtax (ジータックス)年間取引件数100件まで無料

![]()

上記のツールは個人向け無料プランが用意されています。

悩んで時間を浪費するのはもったいない。無料プランを使ってノーリスクで始めましょう!

仮想通貨の損失は「損益通算」や「繰越控除」ができない

仮想通貨の損失は「損益通算」や「繰越控除」ができません。

「雑所得」に区分される仮想通貨取引で損失が出た場合「事業所得」など他の所得(利益)と相殺するのは不可。また、その損失を翌年以降にくり越して翌年以降の所得(利益)と相殺することもできません。

そもそも用語レベルで「損益通算」や「繰越控除」を整理しておきましょう。基本知識を理解しておけば応用が効きます。

メモ:損益通算(そんえきつうさん)

- 投資や取引で発生した「損失」と「利益」を合算する仕組み。

- 損失が利益を相殺すること(差し引きすること)ができて、最終的な課税対象所得を計算します。

【損益通算の例】

- 仮想通貨Aを購入:−15万円の「損失」が発生したので一部売却

- 仮想通貨Bを購入:+35万円の「利益」が発生したので一部売却

- 損益通算:+20万円 = 35万円(仮想通貨B) −15万円(仮想通貨A)

「雑所得」である仮想通貨同士なら損益通算OK。でも仮に上記の「仮想通貨A」の部分が「不動産所得」による−15万円の場合だと相殺NG。

メモ:繰越控除(くりこしこうじょ)

- ある年に発生した「損失」が、その年の「利益」を超える場合、余った「損失」を次の年にくり越せる制度。

- 「損失」をその年に完全に相殺できなかった場合でも、将来の「利益」と相殺して税金を軽減できます。

【繰越控除の例】

- 2020年に不動産Aを購入:−150万円の「損失」が発生

- 2020年に不動産Bを購入:+100万円の「利益」が発生

- 2020年の「損失」:−50万円 = −150万円(不動産A) +100万円(不動産B)

- 2021年に不動産Cを購入:−100万円の「損失」が発生

- 2021年に不動産Dを購入:+150万円の「利益」が発生

- 2021年の「利益」:+50万円 = −100万円(不動産C) +150万円(不動産D)

2021年分は本来なら+50万円の所得(利益)に対して税金がかかりますが「繰越控除」の制度を利用すると、2020年の−50万円の「損失」を2021年に繰越すことが可能。

つまり…

- 2021年の「損益」:0円 = +50万円(2021年の利益)−50万円(2020年の損失)

となるので、2021年の所得税は発生しないことになります。

ただし、この「繰越控除」の仕組みは仮想通貨取引の適応外なので要注意。

毎年必ず利益を出し続けるのはむずかしいでしょう。

なので、損失が出た場合の対応方法を準備しておきましょう。

確定申告をしなかった場合のペナルティ

確定申告で期限までに正しい金額を納税しなかった場合「追徴課税」というペナルティを受けます。

ペナルティは下記の通り。

追加徴収の種類

- 延滞税(えんたいぜい)

- 加算税(かさんぜい)

概要をサクッと説明すると以下の通り。

延滞税(えんたいぜい)

- 税金の支払いが遅れた場合に発生する追加料金

学校の宿題で提出期限を守れなかったとき先生が宿題を追加するようなもの。納税も期日をオーバーすると追加料金(延滞税)が発生するわけですね。

加算税(かさんぜい)

- もともと課税された税金に「上乗せ」されるもの

商品の値段に含まれる税金(追加料金)のようなもの。商品を購入する際、その価格に税金が含まれていると一定の割合で追加料金(加算税)が課されてるわけですね。

延滞税(えんたいぜい)と加算税(かさんぜい)。いずれも本来治めるべき税金に+α加えたもの。ちなみに加算される税金は最大20%増額されます。「延滞税」は納付が遅れるほど積み重なってしまいます。

【年収別】仮想通貨の税金シミュレーション

仮想通貨の税金を算定するために「仮想通貨以外の所得」を求めましょう。

会社員Aさんの仮想通貨の税金シミュレーション

- 本業:会社員の給与所得(課税対象の所得)←

- 副業:仮想通貨の雑所得(課税対象の所得)

- 年収:本業+副業の合計

本記事では、本業は年収サラリーマン400万円、副業は仮想通貨投資をしている「会社員Aさん」を想定して解説をすすめます。

会社員Aさん:本業の給与所得(課税所得)の概算

本業の会社員Aさん(年収400万円)の課税所得を求めるための概算は下記の通り。

年収と課税所得の概算

参考:国税庁HP

会社員Aさんの場合、年収400万円なので、本業の給与所得の課税対象額(税率をかける金額)は「167万円」となります。

控除は「給与所得控除」「社会保険料控除」「基礎控除」のみ適用。社会保険料は年収を12カ月で除した値を「標準報酬」とし、東京都における2022年度分の協会けんぽ保険料(介護保険第2号被保険者)を使用しました。

引き続き、会社員Aさんの税率を具体的な金額をもとに計算していきます。

会社員Aさん:副業の仮想通貨利益(雑所得)の税率

課税所得と税率は下記の通り。

【所得別】年収−控除の税率

会社員Aさんが副業の仮想通貨投資で年間「30万円」の所得(利益)を得たら、本業の課税所得「167万円」と合算して課税所得(利益)の総額は「197万円」になります。

上記の所得税率をもとに下記のパターンを見ていきましょう。

所得合計(仮想通貨で年間30万円儲けたパターン)

- 所得合計:197万円

- 本業:給与所得167万円

- 副業:雑所得30万円

上記の場合、20%の税率なので394,000円(1,970,000円×0.2=394,000円)を納税する必要があります

この税率は「超過累進税率方式(ちょうかるいしんぜいりつほうしき)」で、所得に比例して課される税金も大きくなる仕組み。

という場合、副業の仮想通貨投資で「4千万円の大儲けが出た!」という極端な例で比較すると分かりやすいかと。

所得合計(仮想通貨で年間4,000万円を儲けたパターン)

- 所得合計:4,167万円

- 本業:給与所得167万円

- 副業:雑所得4,000万円 ←大儲け!したとします

上記の場合、55%の税率なので、2,291万円(40,167,000円×0.55=22,910,000円)を納税する必要があります。

「年収」と「所得」をゴッチャにしないようにしましょう。税金は「年収」ではなく「所得」の数字に課せられます。

【参考値】年収と仮想通貨利益に対する納税金額の概算

ぶっちゃけ4,000万円の仮想通貨利益はあまり現実的ではないかと思うので、もう少し身近な金額でイメージしてみましょう。

【年収別】仮想通貨の利益に対する税金の概算

参考:国税庁HP

上記は仮想通貨の利益が「50万円」「100万円」「200万円」のケースで支払う税金の参考金額です。( )内の数字はは住民税。

注意点は「利益」が同じでも「年収」が高くなるほど税額が上昇していること。

同じ年収でも所得控除が違うと、シミュレーションに当てはまらない可能性も。

以上【年収別】に仮想通貨の税金シミュレーションをご紹介しました。

副業の仮想通貨投資の利益が小さくても本業で高所得を得ている場合は税金が大きくなるので要注意。

納税金額が計算できたら確定申告を行いましょう。

仮想通貨取引で必要な確定申告とは

確定申告とはその年の1月1日~12月31日までの1年間に得た所得金額と税額を計算し、その結果を税務署に申告して税金を納める一連の手続きのこと。

とはいえ、会社員の方は勤め先が年末調整を行ってくれるので確定申告に馴染みが無い人がほとんどでしょう。

仮想通貨取引の利益で確定申告が必要な人はザックリ言うと下記の通り。

確定申告が必要な人

- 会社員で仮想通貨投資で「20万円以上」の利益が発生した人

- 専業主婦や学生などで仮想通貨投資で「48万円以上」の利益が発生した人

- 年収が「2,000万円以上」の人

確定申告を行う時期と提出先

- 申告時期:2月16日~3月15日(例年)

- 提出先:税務署

仮想通貨の確定申告のやり方は下記記事をご覧下さい。

-

-

【初心者&会社員向け】仮想通貨の確定申告!やり方や必要書類を解説

続きを見る

仮想通貨の税金を節税する方法

仮想通貨取引で得た「雑所得」には「総合課税」が適用されます。

仮想通貨取引で得た「雑所得」は所得が高くなるほど税率も高くなる「超過累進税率方式」に基づき、最大で45%の税率が適用されます。住民税や復刻特別所得税を合算すると最大で55%の税率に。

…となると、なるべく所得に対してかかる税金を減らしたいのが人情かと。

少しでも税金を減らす方法を知りたい方は下記記事をご覧下さい。

-

-

【タイミング命】年をまたいで仮想通貨を利確確定したときの税金は?

続きを見る

仮想通貨で損益が発生するタイミング→4つ【解説】

仮想通貨で損益が発生するタイミングは下記の通り。

仮装通貨で損益が発生するタイミング

言うまでもなく利益に対して税金が発生します。なので、仮想通貨投資をする上でどのタイミングで利益発生するか(利益に対して税金がかかるか)を把握しておくことは重要。

ひとつずつ見ていきましょう。

①:仮想通貨を売ったとき

仮想通貨の「損益」が確定するのは仮想通貨を法定通貨(日本円など)に現金化したとき。損失と収益の2つのパターンをチェックしましょう。

損失パターン

- 2021年1月1日:1ビットコイン400万円で購入して、

- 2022年1月1日:1ビットコイン390万円で売却(時価↓)すると、

- 10万円分の損失として計上されます。

収益パターン

- 2021年1月1日:1ビットコイン400万円で購入して、

- 2022年1月1日:1ビットコイン410万円で売却(時価↑)すると、

- 10万円分の利益として計上されます

この10万円の利益に対して税金がかかります。

仮想通貨を保有している「含み益」の状態で利益(所得)は発生しませんが、売却した場合に売却価格によっては利益(所得)が発生します。

計算式にすると仮想通貨の所得は下記の通りです。

- 所得 = 売却価額(売却した仮想通貨) - (仮想通貨の1単位あたりの取得価額 × 数量)

利益が20万円以上の場合は確定申告が必要、利益が20万円以下の場合は確定申告は不要。

②:仮想通貨で買い物をしたとき

仮想通貨の「損益」が確定するのは仮想通貨で買い物をしたとき。

それほど多いケースではありませんが、ネット販売やリアル店舗などで仮想通貨を使って商品やサービスを購入する際に利益が発生することがあります。

計算式にすると下記の通りです。

- 所得 =[購入商品・サービスの価格]-[仮想通貨の1単位あたりの取得価額]×[数量]

支払いに使う仮想通貨の購入価格よりも、支払い時の時価の方が高額な場合、その差額が所得になります。

③:マイニング報酬がもらえたとき

仮想通貨の「損益」が確定するのはマイニング報酬がもらえたとき。

マイニングとは

ビットコインやイーサリアムなどの仮想通貨の取引承認に必要となる複雑な計算(コンピューター演算)作業に協力し、その成功報酬として新規に発行された仮想通貨を得ること。

ビットコインのマイニング報酬をもらえたとき、報酬獲得時のレートからマイニング費用を引いたものが所得となります。

聞きなれない言葉だと思いますが、仮想通貨の「ステーキング」や「レンディング」などで仮想通貨を受け取った場合はそのタイミングで利益が発生します。

ぶっちゃけ初心者でマイニングで報酬をもらえたり、ステーキングの利子で儲けるようなことはほぼ無いと思うので、現時点ではサクッとおさえる程度で良いかと。

④:他の仮想通貨銘柄と交換したとき

仮想通貨の「損益」が確定するのは他の仮想通貨銘柄と交換したとき。

これは超重要。

「保有している仮想通貨」を「他の仮想通貨」と交換したとき。たとえば、ビットコインからイーサリアムに交換したときなど)に利益が発生する場合があります。

所得金額は、購入する「仮想通貨の時価」から「売却する仮想通貨の取得価格」を差し引いた金額のこと。

所得の計算式は下記の通り。

- 所得=[購入する仮想通貨の時価]-[交換する仮想通貨の取得価額]

この場合、商品購入・交換当時の仮想通貨を当時のレートで日本円に換算して損益を計算します。

以上、仮想通貨で損益が発生する4つのタイミングでした。

仮想通貨には上記以外の「取引パターン」もあるので確定申告の際にその「取引パターン」が課税対象になるかどうか税務署の窓口や税理士などの専門家に確認しましょう。

仮想通貨の利益確定や現金化する方法は下記記事を参考にして下さい。

-

-

【損しない】仮想通貨を日本円に現金化する3つの方法と注意点を解説

続きを見る

仮想通貨には上記以外にも多くの取引パターンがあって、ぶっちゃけ仮想通貨の税制については法整備が追いついていない部分が多いです。

確定申告の際は行った取引が課税対象になるかを税務署の窓口や税理士などの専門家に確認しましょう。

よくある質問

よくある質問

最低限の知識として覚えておきましょう。

質問①:少ない利益なら無申告でもバレない!?

質問:少ない利益なら無申告でもバレない!?

回答:バレます

「仮想通貨は匿名性が高いから自分は大丈夫」と安心してはいけません。

国税庁は取引所に対しユーザーの取引履歴が照会できます。無申告はバレないという考えはNG。しっかりと確定申告を行いましょう。詳しい内容を知りたい人は下記記事を参考にして下さい。

-

-

【初心者&会社員向け】仮想通貨の確定申告!やり方や必要書類を解説

続きを見る

質問②:NFTも確定申告が必要?

質問:NFTも確定申告が必要?

回答:NFTも仮想通貨と同様に利益確定をしたら申告が必要です

NFTを日本円に現金化したい場合は下記の手順が必要です。

- NFTを売却して仮想通貨ETHに両替する

- 仮想通貨ETHを仮想通貨取引所に送金する

- 仮想通貨取引所で仮想通貨ETHを日本円に換金する

- 仮想通貨取引所から指定の銀行口座に送金する

NFTを現金化したときの利益が年間20万円以上ある場合は、仮想通貨の確定申告と同様の手続きを踏みましょう。

そもそもNFTって何?という人がいたら下記記事を参考にして下さい。

-

-

【OpenSea】NFT作品の買い方を4ステップで解説【初心者向け】

続きを見る

質問③:仮想通貨の確定申告で認められる必要経費は?

質問:仮想通貨の確定申告で認められる必要経費は?

回答:たとえば下記の通り

仮想通貨取引の軽費

- 仮想通貨を取得するのに要した費用

- 仮想通貨にかんする書籍や情報商材

- 仮想通貨のセミナー参加費や交通費

- パソコンやスマホ本体の購入費用

- ネット回線にかかる費用

という感じ。

質問④:会社員が仮想通貨の副業がバレたら違法になるの?

質問:会社に仮想通貨の副業がバレたら違法になるの?

回答:違法ではありませんが、バレるとメンドーです

結論、日本国憲法では副業は禁止されていません。

安倍政権時代の「働き方改革」の一環として「副業解禁」がありました(参考資料:副業・兼業の促進に関するガイドライン」厚生労働省)

実際に副業解禁する企業も増えており経団連の調査によるとアンケートに回答した企業全体の約53.1パーセントが「副業を認める」と回答しています(参考URL:経団連HP(一般社団法人 日本経済団体連合会)。

ただし、会社員である以上、就業規則など会社のルールに従うことが前提になるでしょう。

仮想通貨投資は「資産運用」になるので副業には当たりませんが、利益確定したら副業になるかと

副業禁止の会社がイヤなら転職をするかバレないようにするかがが需要

質問⑤:会社にバレずに仮想通貨の副業をする方法は?

質問:会社にバレずに仮想通貨の副業をする方法は?

回答:会社にバレずに副業をする方法は下記の通り

会社にバレずに副業をする方法

- 住民税の納税方法を「普通徴収」(自分で納税)にする

- 同僚に副業のことを喋らない

- ネット上で顔出し・名前出しをしない

まとめ

本記事をおさらいしますと下記の通り。

この記事の内容

結論、たとえば仮想通貨投資で4,000万円儲けた場合、約半分の2,000万円を納税する必要があります。

納税額は税制やルールで決められていて、仮想通貨で得た利益は「雑所得」の「総合課税」に該当します。

仮想通貨は価格変動が激しいので大きな利益をゲットできるチャンスがあります。でも、仮想通貨の税金に関する知識が乏しいために損する人が多いのも事実。最悪、税金が払えずに破産する悲惨なケースも。

この事実を知らなかったせいで税金が払えずに破産するという悲惨なケースも。せっかく仮想通貨で大きな利益が得られても納税で失敗したら本末転倒です。

とはいえ、初心者が仮想通貨の税金についてゴリゴリと手計算をするのはあまりにも非効率。

仮想通貨の税金は基本的な仕組みだけ理解すればOKなので計算方法で悩んでいるヒマがあるなら仮想通貨の損益計算ソフトを利用しましょう。

仮想通貨の損益計算ソフト:おすすめ2つ

- CRYPTACT(クリプタクト)

年間取引件数50件まで無料

年間取引件数50件まで無料 - Gtax (ジータックス)年間取引件数100件まで無料

![]()

上記のツールは個人向け無料プランが用意されています。

ウォレットアドレスを入力するだけで確定申告に必要な損益計算を一瞬で完了。

仮想通貨やNFTの税金で悩む時間が超短縮しますね。

仮想通貨の住民税に関する内容は下記記事で解説してるのでご覧ください。

-

-

【会社員】仮想通貨の利益が20万円以下だと住民税はいくら支払う?

続きを見る

以上、仮想通貨投資の所得や課税の種類についてマルっと解説しました。

仮想通貨の利益は「雑所得」で「総合課税」。仮想通貨のフクザツな利益計算は計算ソフトに任せて手間と時間を省きましょう。

最後までブログを読んでいただきありがとうございました!